前回の控除の話の続きで、今度は主婦・主夫の場合の控除についてです。

※法令などの引用を除いて文中の年号の表記は「西暦」のみを使用します。

目次

主婦・主夫の場合 ~配偶者控除~

配偶者、つまり結婚していると控除の対象になります。

ただし様々な条件があります。

控除対象配偶者とは、その年の12月31日の現況で、次の四つの要件のすべてに当てはまる人です。

国税庁 No.1191 配偶者控除

なお、平成30年分以後は、控除を受ける納税者本人の合計所得金額が1,000万円を超える場合は、配偶者控除は受けられません。

(1) 民法の規定による配偶者であること(内縁関係の人は該当しません。)。

(2) 納税者と生計を一にしていること。

(3) 年間の合計所得金額が38万円以下(令和2年分以降は48万円以下)であること。(給与のみの場合は給与収入が103万円以下)

(4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

注)令和2年→2020年

(1)は、いわゆる事実婚の間柄では認められないということです。

(2)は収入源が同じでなければいけないということで、仮に単身赴任で別居していても家族に送金しているという場合は問題ありません。しかし別居していてそれぞれに収入源があり、完全に生活のお財布が別々という場合は対象外になります。

(3)の「給与収入が103万円以下」というのはいわゆる「103万円の壁」(※1)と呼ばれるものです。あなたがアルバイトなどをしていて給与所得がある場合に関わりがあります。

(4)は、配偶者が自営業で、その従業員となっている場合は控除の対象から外れます。

※1 103万円の壁:103万という数は、基礎控除の38万円と給与所得控除の65万円の合計103万円のこと。配偶者であるあなたの所得が年間103万円以内なら所得税は発生しない。それを越えると扶養から外れ、所得税が発生する。

あなたの収入がアルバイトのお給料だけであれば、所得が103万円以下であれば控除の対象です。

しかし同人活動での収入(雑所得)がある場合、38万円以下でないといけません。

配偶者特別控除

新キャラ登場です。配偶者“特別”控除です。

38万円以上の所得があって配偶者控除が受けられない人も、配偶者の所得に応じて一定の控除が受けられる制度です。ヤッタネ!

年間の合計所得が123万円以下で、かつ下記の条件を満たしていれば対象になります。

(1) 控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること。

(2) 配偶者が、次の要件全てに当てはまること。

イ 民法の規定による配偶者であること(内縁関係の人は該当しません)。

ロ 控除を受ける人と生計を一にしていること。

ハ その年に青色申告者の事業専従者としての給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

ニ 年間の合計所得金額が38万円超123万円以下(令和2年分以降は48万円を超え133万円以下)であること。

(3) 配偶者が、配偶者特別控除を適用していないこと。(注) 上記(3)について、令和2年分以降は、以下のとおりとなります。イ 配偶者が、配偶者特別控除を適用していないこと。

国税庁 No.1195 配偶者特別控除

ロ 配偶者が、給与所得者の扶養控除等申告書又は従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます。)

ハ 配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます。)。

注)令和2年→2020年

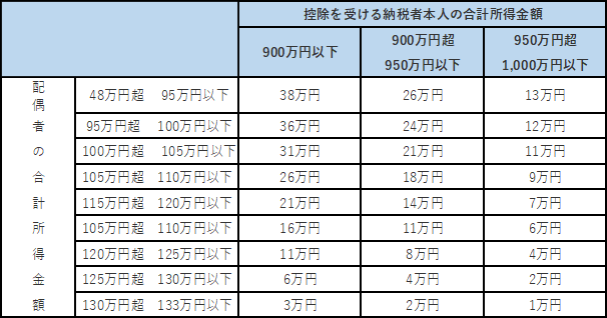

所得と控除額の図もあわせて御覧ください。

こちらは2020年以降に適応されるものです。

図表参考:国税庁

図、エクセルで作ってて何か字がズレたりして難儀したのは内緒。

所得税の他に社会保険の問題もありますが、各々の所得等でまた変わってくるので、ここでは割愛します。

以下に参考になるものをいくつか紹介します。

【パート主婦の年収の壁】2018年1月から新たに「年収150万円の壁」が。 「103万円の壁」「130万円の壁」とはどう違う? 年収別シミュレーションつき タウンワークマガジン

次の記事では会社員が同人活動した時の利益とその法的な扱いについて解説します。

※この『同人活動とお金の話』は、専門書籍や専門ウェブサイトの情報に基づいて作製していますが、お住まいの地域の取り決めや法改正等により記事内容と異なる場合があります。必ず各自で最新の情報を確認してください。

※お勤め先によっては同人活動を副業と判断する場合があります。

※副業を行って良いかどうかは、各自お勤め先の就業規則を必ず確認してください。